示意图,图源:Ardmore Shipping公司

5月26日,Ardmore Shipping(NYSE:ASC)股价交易量飙升至正常交易量的10倍以上。

该股收盘上涨18%。

行业刊物《贸易风》(Tradewinds)将股价上涨归因于收购的谈论。

一位银行人士向FreightWaves表示认同。

在上周,他接到的关于询问Ardmore公司的客户电话比平时多了很多。

5月末的那个传闻之谜也许已经解开了。

有关Hafnia油轮公司的传言似乎一直不绝于耳,BW集团持有该公司65%的股份。

Hafnia周一证实,它已于6月19日向Ardmore公司发送了一份全股票收购交易提案。

该提案将6月12日的收盘价作为基价,与5月26日股价飙升前进行交易的股价一致。

在Hafnia公司出价被确认后,Ardmore公司的股价在周一收盘时上涨了16%。

Hafnia采取行动

Hafnia就每股Ardmore股份向后者公司股东提供2.4股Hafnia股份。

Ardmore公司股东将拥有合并后实体17.9%的股份。

合并后的公司将运营210艘船舶。

它将拥有世界上最大的成品油轮船队,超过Scorpio Tankers的船队。

Ardmore拒绝了收购提议。

该公司称,此次收购是“高度机会主义的,大大低估了Ardmore公司及其未来的前景,不构成进行讨论的基础。

”

但这些事情并不一定会随着第一个"不"字而结束。

目前还没有迹象表明,Hafnia会被"怀有敌意"。

不过,BW集团之前就已经这么做了,即于2018年瞄准Dorian LPG进行收购,但未成功。

此外,Stifel分析师Ben Nolan推测,这可能只是“开场白”,"发出警告"。

Nolan认为,如果Hafnia出价更高,交易还是有可能的,如果是这样,Ardmore公司的股票可能会再涨10%-20%。

他还认为,可能会出现另一个竞标者,例如International Seaways、Diamond S Shipping或Torm。

Jefferies分析师RandyGiveans告诉FreightWaves,仅根据Hafnia新闻稿中的信息,这听起来对Ardmore公司来说是一笔不错的交易,并将为他们提供他们急需的规模。

"我的许多客户说他们喜欢这家公司和管理层,但Ardmore公司的规模太小,他们无法拥有甚至交易。

这个合并后的实体很可能会取代Scorpio Tankers公司,无论在船队还是市场总值方面,成为最大的成品油轮船东,另外还能为合并后的公司提供大量的协同效应并节省成本。

"

成品油轮船队合并

当市场走强,卖家套现,或者市场疲软,卖家出手时,船东合并是迫不得已的。

另一种整合方式——商业“联营池”往往会在疲软的市场中猛增。

联营池既能降低成本,又能带来更多商机。

Hafnia竞购的消息是在6月16日Diamond S公司宣布将与Norden公司建立商业伙伴关系之后发布的。

Diamond S为该合资企业提供了28艘中程成品油轮,该企业将通过Norient公司成品油轮联营池销售150艘油轮。

Diamond S本身就是并购活动的产物。

去年,它将原有船队与Capital Product Partners的油轮船队合并后直接上市。

Scorpio Tankers公司也推动了合并。

它在2017年收购了Navig8公司成品油轮船队,并在去年收购了Trafigura公司的船队。

同时,Hafnia Tankers是原Hafnia和BW Tankers在2018年合并的产物。

并购激励机制

油轮船东面临着麻烦。

库存接近52周低点。

浮动存储的去库存预计将减少运输需求。

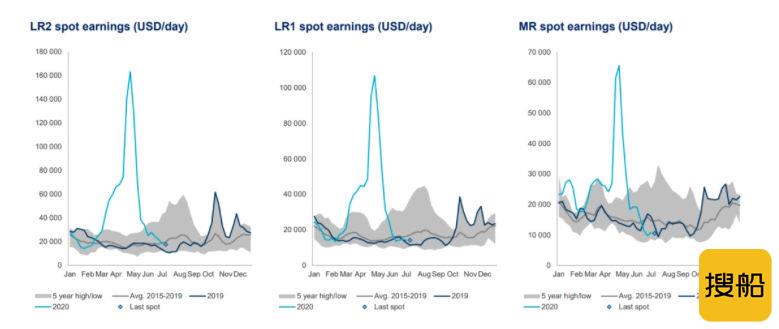

据克拉克森柏拉图证券(Clarksons Platou Securities)的数据,中程油轮即期收入月环比下降46.5%。

图源:克拉克森柏拉图证券

炼厂正遭受原油和成品油价格之间极低的价差,这可能会抑制其油轮需求。

根据Giveans的说法,合并可以让成品油轮船东 "提高运营规模,从而提供更好的地理覆盖面、更高的利用率和[更多]签订包运合同[COA]的机会"。

COA是指在规定的合同期内运输规定的合同货物数量的合同,不分配给特定的船舶。

他继续说:"合并倾向于提供规模经济和协同效应——更低的运营成本和更低的日常管理费用,”他继续补充道,合并可以等同于更低的利率和更好的资本准入。

“

并购障碍

航运并购的障碍已经存在数十年,而且仍然存在。

Giveans表示,许多公司都有大量的内部人股权或私募股权所有权。

如果他们不愿意出售,就很难合并。

他补充道,"许多公司的董事会和高管都希望经营自己的公司并保持独立,无论好坏。

"

另一大挑战,尤其是像今天这样的市场,是估值。

当股票的交易价格低于净资产价值(NAV)时,很难用股票作为并购货币。

NAV是船队的市场调整价值加上其他资产,减去债务和其他负债。

Givens说:“当公司以大幅折价的资产净值进行交易时,(双方)往往很难走到一起。

”

一般来说,很难说服卖家在疲软的市场中出售,除非他们已经“无路可走”。

而尽管逆势上升,但包括Ardmore在内的油轮船东距离这一点还很遥远。

加载中

加载中