一、 风电抢装再起,繁荣背后存隐忧

(1)抢装再现,2020 年新增装机有望达 35GW

2019 年 5 月,国家发改委发布《关于完善风电上网电价政策的通知》,政策明确:

陆上风电:2018 年底之前核准的陆上风电项目,2020 年底前仍未完成并网的,国家不再补贴;2019 年 I~Ⅳ类资源区新核准陆上风电指导价分别调整为每千瓦时 0.34 元、0.39 元、0.43 元、0.52 元; 2020 年新核准项目指导价分别为每千瓦时 0.29 元、0.34 元、0.38 元、0.47 元;2021 年新核准的 陆上风电项目全面平价上网,国家不再补贴。

海上风电:对 2018 年底前已核准的海上风电项目,如在 2021 年底前全部机组完成并网的,执行核 准时的上网电价;在 2022 年及以后全部机组完成并网的,执行并网年份的指导价。

2019 年新核准 近海风电项目指导价调整为每千瓦时 0.8 元,2020 年调整为每千瓦时 0.75 元,具体项目通过竞争 方式确定上网电价,且不得高于上述指导价。

上述政策意味着,继 2015 年抢装之后,国内陆上风电有望在 2020 年底之前再次呈现抢装;海上风 电在 2021 年底之前有望呈现抢装。

2019 年前三季度,主要风机企业营收规模呈现高增长,反映了行业当前的景气程度。

受益于近期风 机招标规模的大幅增长,风机企业在 2019 年普遍斩获了大量新订单,目前在手订单饱满。

考虑 2020 年底这一陆上风电并网截止期限,估计主要风机企业 2020 年出货量都将有较明显的增长,2020 年 国内新增装机有望进一步提升。

我们估计 2019 年国内风电新增装机超过 25GW;2020 年陆上风电的抢装规模有望超过 2015 年, 全年新增装机规模有望达到 35GW。

(2)风电制造环节整体盈利水平有望提升

伴随新增装机的大幅增长,2020 年风电制造产业整体的盈利水平有望提升:

首先,以风机为代表的终端产品价格处于平稳上升趋势。

自 2018 年三季度以来,风机的招标价格 呈上涨趋势,目前一线企业风机产品处于供不应求状态;考虑 2019 年招标的风机规模较大,而且招 标价格更高,估计风机企业 2020 年交付的陆上风机平均价格有望同比提升。

塔筒方面,2019 年塔 筒的价格整体平稳,受运输半径的限制, 2020 年需求的快速增长可能导致局部地区塔筒的供应偏紧。

第二,受经济增速下行等宏观层面的影响,上游原材料价格呈现缓降趋势。

风电制造成本受钢材等 原材料价格的影响较大,例如玻纤是叶片生产的主要原材料、中厚板是塔筒生产的主要原材料、生 铁是铸件生产的主要原材料;2019 年以来,上述原材料价格整体呈现企稳或小幅下降的趋势,意味 着风电制造成本端处于平稳下行通道。

第三,规模效应带来的费用率下降不容忽视。

2019 年三季度,风机企业的盈利状况明显好转,除了 毛利率略有提升以外,三季度出货量大幅增长导致的费用率压缩也是重要原因。

展望 2020 年,我们 估计风电制造企业收入规模将普遍大幅增长,费用率有望进一步大幅下降。

(3)繁荣背后的隐忧

风电行业具有较强的周期属性,抢装往往对应一定程度的需求透支。

2015 年,在行业抢装之下,新 增装机规模达到历史高点 30.75GW,随后 2016 年国内新增风电装机 23.4GW,同比下滑约 24%, 风机企业出货量亦呈现下滑。

2020 年,在新一轮抢装推动之下,国内新增装机有望超过 2015 年,创历史新高。

但繁荣背后亦有 隐忧,2021 年是否会复制甚至超过 2016 年的下滑幅度?

二、 2020 VS 2015,两轮抢装有何不同

2.1 抢装区域和电价下滑幅度不同

根据《国家发展改革委关于适当调整陆上风电标杆上网电价的通知(发改价格[2014]3008 号)》,对 于 2015 年新核准的项目以及 2015 年 1 月 1 日前核准但于 2016 年 1 月 1 日以后投运的陆上风电项 目,第 I 类、II 类和 III 类资源区风电标杆上网电价每千瓦时降低 2 分钱,调整后的标杆上网电价分 别为每千瓦时 0.49 元、0.52 元、0.56 元;第 IV 类资源区风电标杆上网电价维持现行每千瓦时 0.61 元不变。

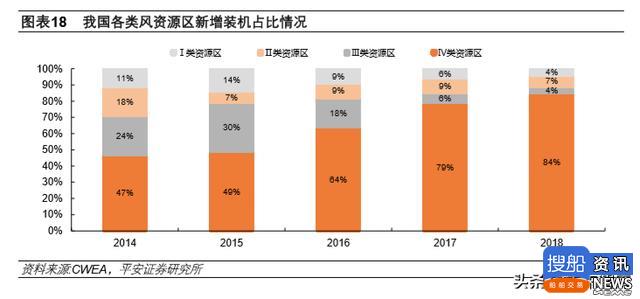

因此,2015 年的抢装主要面向的是国内Ⅰ-Ⅲ类资源区,IV 类资源区不受影响,且Ⅰ-Ⅲ类资源区 标杆电价均下调 2 分钱,幅度为 3.4%-3.9%,下调力度温和。

而《关于完善风电上网电价政策的通知(发改价格〔2019〕882 号)》规定,2018 年底之前核准的 陆上风电项目,2020 年底前仍未完成并网的,国家不再补贴。

因此,2020 年的风电抢装将是面向 全国;以 IV 类资源区为例,目前各省的煤电标杆电价基本都在 0.45 元/kWh 以下,如果 2018 年底 之前核准的项目不能按期并网,意味着电价的下降幅度达到 20%以上。

从抢装的区域范围以及电价退坡幅度方面看,可以认为 2015 年的风电抢装是弱抢装,而 2020 年则 是强抢装。

值得注意的是,2015 年抢装的电价政策文件是 2014 年 12 月 31 日出台,抢装的时间集 中在 2015年;而本轮抢装的电价政策文件出台时间是 2019 年5月, 给开发商预留的抢装时间更长。

与本轮风电抢装之后电价大幅退坡相对应的是,风电机组技术迭代速度的加快。

2015 年及之前,风 电标杆电价退坡较为缓慢,对风机技术进步倒逼力度偏弱;近年,受可再生能源补贴缺口问题突出 影响,风电、光伏去补贴力度大幅加大,从而倒逼风电产业加快技术升级。

从近年的北京国际风能 展新品发布情况可以看出,风机容量、叶片长度、塔筒高度等均节节攀升,主流风机企业每年均推 出重磅新品。

从 2019 年集中式风电项目竞价结果来看,部分地区风电项目中标电价大幅低于国家能源局制定的 2019 年指导价,表明风电产业能够有效消化电价下调对于投资收益率的影响。

2.2 风电消纳环境明显改善

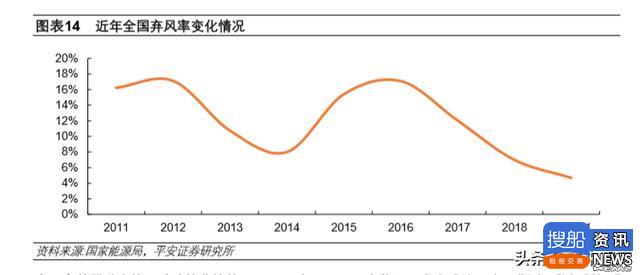

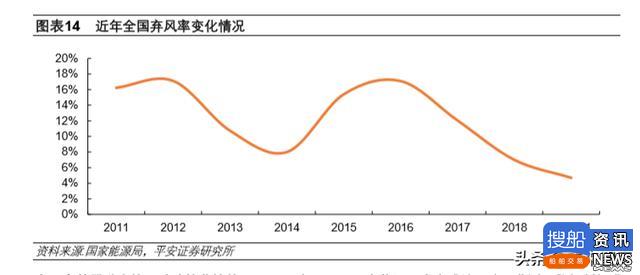

弃风率是影响风电政策监管的重要因素。

2015 年,三北地区是我国风电开发的重点区域,国内新增 装机主要位于Ⅰ-Ⅲ类资源区,也即主要是新疆、甘肃、宁夏、内蒙、黑龙江、吉林六省,上述北方 六省的新增装机约占 2015 年全国新增装机的一半。

由于消纳能力有限,抢装导致的供给端大幅增长 推升了相关省份的弃风率,也推升了全国平均弃风率。

弃风率的攀升直接导致政策监管趋严。

2016 年 7 月,国家能源局发布《关于建立监测预警机制促进 风电产业持续健康发展的通知》(国能新能[2016]196 号),风电投资监测预警机制正式启动,按照 该机制,风电平均利用小时数低于地区设定的最低保障性收购小时数的,风险预警结果将直接定为 红色预警;发布年前一年度弃风率超 20%的地区,风险预警结果将为橙色或橙色以上。

对于红色预警省份,要求不得核准建设新的风电项目,电网企业不得受理红色预警的省份风电项目 的新增并网申请(含在建、已核准和纳入规划的项目),派出机构不再对红色预警的省份新建风电项 目发放新的发电业务许可。

2016 年,新疆、甘肃、宁夏、吉林、黑龙江等 5 省被核定为红色预警省份,2017 年,新疆、甘肃、 宁夏、吉林、黑龙江、内蒙等 6 省被核定红色预警省份。

红色预警机制导致相关省份新增装机的持 续下降。

新一轮风电抢装面临的弃风环境明显改善,预计 2020 年全国平均弃风率 5%以内,不会出现类似于 2015 年弃风率大幅攀升的情况:

一方面,2017 年以来,受益于红色预警机制控制新增供给,以及外送通道建设等措施,三北地区弃 风问题明显改善,且近年新增核准的项目(不包括超特高压输电通道配套项目)较少,预计 2020 年Ⅰ-Ⅲ类资源区的本地消纳项目抢装力度不大。

近期,国资委发布《中央企业煤电资源区域整合试点方案》,将甘肃、陕西、新疆、青海、宁夏等 5 个煤电产能过剩、连年亏损的区域,纳入第一批央企煤电资源区域整合试点,力争到 2021 年末,试 点区域煤电产能结构明显优化,产能压降四分之一至三分之一;意味新疆、甘肃等省份电源结构有 望优化,弃风率有望进一步下降。

另一方面,近年国内新增风电装机已经明显向 IV 类资源区转移, IV 类资源区 2018 年新增装机占比 达到 84%,也将成为新一轮抢装的主战场,而 IV 类资源区具有相对较好的消纳能力。

2.3 抢装延续性及项目多元化差异

2015 年抢装结束之后,2016 年并无严格的抢装需求;但 2020 年抢装结束之后,2021 仍将呈现一 定强度的抢装。

根据国家发改委发布《关于完善风电上网电价政策的通知》:

2019 年 1 月 1 日至 2020 年底前核准的陆上风电项目,2021 年底前仍未完成并网的,国家不 再补贴。

2018 年底前已核准的海上风电项目,在 2022 年及以后全部机组完成并网的,执行并网年份的 指导价。

因此,2021 年是 2019-2020 年核准的陆上带补贴项目的抢装年,也是 2018 年底前核准海上风电 项目的抢装年。

2015-2016 年,分散式风电尚未兴起、海上风电规模尚小、特高压投运及配套电源的核准建设高峰 未至,国内新投运和核准的风电项目主要为常规陆上集中式风电项目,项目类型相对单一。

根据金 风科技披露数据,截止 2016 年底国内已核准未建设项目容量为 94.35GW,其中位于非限电地区的 项目总容量为 77.25GW。

由于 2016 年新核准风电项目标杆电价的全面下调,2015 年呈现一定的抢 核准,全国新增核准风电项目达 43GW,而 2015、2016 年全国风电核准计划分别为 34、30.8GW, 估算截至 2015 年底全国已核准未建项目规模达到 70GW 及以上,这些项目实际对应 2016 年可开发 建设的储备项目。

展望 2021 年,可开发建设的陆上带补贴项目主要为 2019-2020 年新核准的陆上风电,其中,常规 陆上集中式风电项目较少,主体为分散式风电项目,另有部分特高压配套项目,估计整体规模相对 2016 年明显减少。

但行业业态已发生较大改变,国内海上风电已经成长起来,平价大基地风起云涌, 常规平价项目也有望星火燎原,这些项目类型均不受 2020 年抢装影响。

我们认为,相比 2015-2016 年常规陆上集中式风电项目一枝独秀,当前国内风电行业已经呈现多元 化特点,这一特点将显著增强行业发展韧性。

在新一轮抢装潮之下,以海上、平价等为代表的新兴 项目类型崛起将一定程度对冲陆上集中式风电项目抢装所造成的透支效应。

加载中

加载中